Továbbra is népszerűek a bankok körében azok a konstrukciók, amelyekkel hiteleket ajánlanak a mezőgazdasági termelőknek az uniós agrártámogatások előfinanszírozásához - derül ki az agrárszektor.hu elemzéséből. A pénzintézetek számára az a legvonzóbb, hogy a gazdáknak járó támogatási összegek stabil fedezetet nyújthatnak a hitelkihelyezésekhez. A termelőknek pedig e konstrukciókban az lehet előnyös, hogy az általában ősszel kezdődő tényleges támogatási kifizetéseknél jóval hamarabb juthatnak forrásokhoz.

Az ajánlatokból kitűnik, hogy a bankok folyamatosan bővítik agrártámogatásokra épülő hiteltermékeiket. Így például egyre több olyan támogatásra vállalnak előfinanszírozást, amely az úgynevezett közvetlen uniós támogatásokhoz, vagy akár a vidékfejlesztési forrásokhoz tartozik. Az elsőre a termeléshez kötött támogatások, a másodikra az agrár-környezetgazdálkodási (akg) kifizetések adhatnak példát, de a legnépszerűbb előfinanszírozási forma továbbra is a területalapú agrártámogatás marad, mivel a gazdálkodók e jogcímen kapják a legtöbb uniós agrárforrást évente.

Kétségtelen ugyanakkor, hogy 2015-től a területalapú támogatásoknál növekedett az előfinanszírozási kockázat. Ez részben abból adódik, hogy a hektárra vetített összeg tavaly óta - vagyis a Közös Agrárpolitika (KAP) új szabályozásának élesítésével - alaptámogatásra és úgynevezett zöldítési támogatásra oszlik, ez utóbbit pedig a termelők nem automatikusan, hanem csak bizonyos feltételek teljesítésével kapják meg. Másrészt az 1200 hektár feletti gazdaságoknál a kormány általában az alaptámogatást száz százalékát elvonja, vagyis a nagygazdasági körnél az előfinanszírozható összeg jelentősen csökkenhet.

Az elmúlt évben a hazai alap- és a zöldítési támogatás együttesen 353,8 milliárd forintot tett ki, és az idén is hasonló nagyságrendű keretre lehet számítani, a tényleges összeget pedig az Európai Központi Bank október elsején érvényes euró/forint árfolyama határozza majd meg. Valószínűsíthető azonban, hogy a hektáronkénti összeg az idén is 70 ezer forint körüli lesz, amelyből az alaptámogatás 45-46 ezer forintot, a zöldítési 24-25 ezer forintot tehet ki.

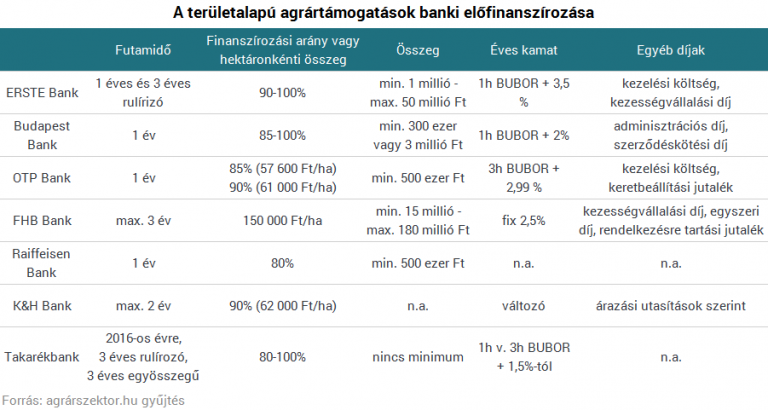

A bankok ajánlatait - nem teljes körűen - az alábbi táblázat foglalja össze.

A különböző konstrukciók azt mutatják, hogy a bankok többnyire egy év területalapú és zöldítési támogatását hajlandók előfinanszírozni. Előfordulnak 2-3 éves termékek is, három évnél hosszabb időszakot azonban nem találunk. Legfeljebb kétéves előfinanszírozást dolgozott ki a K&H, míg maximum hároméves terméket ajánl például az FHB Bank, amely erre az időszakra hektáronként legfeljebb 150 ezer forintot folyósít.

Más bankok - mint például az Erste vagy a Takarékban - többféle terméket is forgalmaznak a területalapú alaptámogatás és a zöldítés előfinanszírozására. Az Erste egy éves és három éves rulírozó hitelt nyújt a legfeljebb 200 millió forintos éves árbevétellel bíró mikrovállalati körnek, de ennél nagyobb agrárvállalatoknak is hitelez. A Takarékbanknál a 2016-os támogatást önmagában is megfinanszíroztathatják a termelők, de felvehetnek három éves rulírozó hitelt, illetve az idén először egyösszegű, háromévnyi támogatást is igényelhetnek.

A pénzintézetek százalékban vagy forintösszegben adják meg, hektáronként mekkora előfinanszírozást vállalnak. Százalékban kifejezve általában 70-90 százalékos az arány, de például az OTP Bank, az Erste, a Takarékbank és a Budapest Bank - ügyfélminősítéstől és vagy kiegészítő fedezettől függően - 100 százalékig is hajlandó elmenni.

Ha 85 százalékos mértéket veszünk alapul, a 70 ezer forintos hektáronkénti várható támogatás mintegy 60 ezer forintos előfinanszírozást jelenthet, de például az OTP Bank kisebb, 67,7 ezer forintos hektáronkénti teljes várható támogatást vesz alapul, így nála a 85 százalékos előfinanszírozás hektáronként 57 600 forintnak felel meg. A K&H Bank hektáronként 62 ezer forintot finanszíroz elő, amely a pénzintézet közlése szerint 90 százalékos finanszírozási arányt (így mintegy 68,9 ezer forintos feltételezett hektáronkénti támogatást) jelent. Az FHB Bank hároméves konstrukciójában az éves összeg hektáronként 50 ezer forintot - 71-72 százalékos arányt - tesz ki, de a gazdálkodók e megoldással egy összegben nagyobb hektáronkénti forrást vehetnek fel. A Takarékban hároméves, egyösszegű termékével pedig az igénylők alaptámogatásként 100 ezer, zöldítési támogatásként 57 ezer forinthoz juthatnak, így összességében egy hektárra 157 ezer forint hitelt kaphatnak.

Több bank minimális hitelösszeg meghatározásával azt is megállapítja, mely gazdálkodói mérettől kíván előfinanszírozási hitelt nyújtani. Az OTP Bank és a Raiffeisen Bank a legkisebb összeget 500 ezer forintban szabta meg, amely 7-8 hektáros üzemméretnek felel meg. Az Erste Bank ugyanakkor a mikrovállalati körben minimum egymillió forintnál (mintegy 14 hektárnál), a Budapest Bank 200 millió forintos éves nettó árbevétel alatt 300 ezer forintnál (4-5 hektárnál), nagyobb árbevétel esetén 3 millió forintnál (körülbelül 40 hektárnál), az FHB Bank hároméves konstrukciója pedig 15 millió forintnál (100 hektárnál) húzta meg az alsó határt, ha hektáronként 70 ezer forintos kiindulási támogatási összeggel, illetve az egyes termékek speciális feltételeivel számolunk.

A pénzintézetek többsége nem állít felső hitelkorlátot, néhányuk azonban ilyet is meghatároz. Így például az Erste Bank 50 millió forintnál (715 hektárnál), míg az FHB Bank 180 millió forintnál (1200 hektárnál) húzta meg a felső hitellimitet.

A Magyar Nemzeti Bank növekedési hitelprogramjának forrásaival a bankok tavaly évi 2,5 százalékos kamatozású hiteleket helyezhettek ki az agrártámogatások előfinanszírozására is, de idén legtöbbjüknél változtak a saját forrásokra épülő konstrukciók kamatszintjei. Az agrárszektor.hu összehasonlítása szerint a 2,5 százalékos kamat csak az FHB Bank hároméves futamidejű, fix kamatozású termékénél maradt meg, míg például az OTP Bank előfinanszírozási forinthitelénél az éves kamat háromhavi BUBOR plusz 2,99 százaléknak felel meg, amely ma 4,19 százalékot tesz ki. Az Erste egy havi BUBOR plusz 3,5 százalékos kamattal hitelez, amely 4,7 százalékos kamatot jelent. A Takarékbank - a takarékszövetkezetek egyedi döntéseivel - egy- vagy háromhavi BUBOR plusz 1,5 százalékos, vagyis a mostani kondíciók szerint 2,7 százalékos éves kamattal is nyújt hiteleket. A Budapest Banknál pedig 1 havi BUBOR plusz 2 százalék, vagyis ma 3,2 százalék az éves kamatszint.

A banki termékekből az is kiderül, hogy a gazdálkodóknak a kamaton felül általában egyéb díjakat is fizetniük kell. Ilyen például a kezelési költség, a keretbeállítási jutalék, a kezességvállalási díj vagy a rendelkezésre állási jutalék, amely növeli a hitelköltségeket.